忘れてはならないFRBのタカ派姿勢と年内利上げ可能性の判断材料

7月のFOMC会合で0.25ポイントの利上げが確実視される中、市場の注目は年内にもう1回利上げがあるか否かに集まっている。

7月24日時点では年内の利上げ確率はそれぞれ下記のように織り込まれている。

・9月下旬会合:16.0%

・10月末会合:27.9%

市場では7月に0.25ポイントの利上げをした後、9月は利上げを見送り、10月31日、11月1日のFOMC会合で0.25ポイントの利上げがあるという見方が27.9%を占めている。

逆に言えば、9月は80%以上、10月末は約70%が利上げが行われずに7月の利上げが今回のサイクルで最後になると見ている。今週のFOMC会合後、PCEの発表後にどのように市場予想が変化するか来週振り返るとしよう。

さて、今回は過去数ヶ月のFOMCメンバーやFRBパウエル議長らの発言やインタビューから、7月会合後に利上げがあるか否かを検討していく。

忘れ去られた6月、7月初旬のタカ派姿勢

6月のFOMC会合、議会証言、ECB主催の国際フォーラムでのパネルディスカッションでパウエル議長が何度も示したタカ派姿勢を覚えているだろうか。

6月はFOMC会合でのパウエル議長

まず6月のFOMC会合での政策金利据え置きは、タカ派寄りだったことを思い返して欲しい。

会合後に公表された議事要旨では、全会一致で利上げを見送ったものの一部のメンバーは6月の会合で利上げを支持していたことがわかった。市場では政策金利据え置きの予想が大多数を占めていた6月の会合ですら、中には利上げを支持するメンバーが居たのだ。議事要旨が公開された際に、このことは少しのサプライズとして受け止められた。

そして、その会合後の会見でパウエル議長は「ほぼすべての参加者がさらなる金利の変更(利上げ)を必要だと考えている」と発言している。

ターミナルレートの見通しは5.6%

6月のFOMC会合ではターミナルレートの見通しが5.6%に引き上げられた。FFレートが5.5%~5.75%、つまり今の水準から0.5ポイント高い政策金利だ。

今月発表されて大きく下振れたCPIを見ていない段階での会合だったとは言え、様々な指標がインフレ減速の兆候を示している中でもターミナルレートを据え置くのではなく、引き上げたことは頭の片隅に入れておくべきだろう。

さらに付け加えておきたいのは、この会合時よりも現在の方が銀行不安に関する懸念が後退している点だ。

6月会合時点ではまだ金融機関への不安が払拭され切っていないかったため、利上げ見送りの理由のなかには銀行不安の影響が含まれていただろう。

先週の大手銀行の決算を見ればわかるように、その不安は今やほぼ取り除かれつつある。

議会証言で繰り返し強調したインフレ退治の「長い道のり」

6月21日には下院金融サービス委員会、22日には上院銀行委員会でパウエル議長による証言があり、そのどちらでもインフレ率を2%に戻すには「長い道のりがある」とし、年内2回の利上げの正当性を強調した。

6月のFOMC会合で示したドットプロットでターミナルレートが5.6%に引き上げられたことについて、「米経済がほぼ予想通りのパフォーマンスなら、実際にそうなる可能性を極めて的確に反映した推測だ」と説明している。

また、政策金利が充分に引き上げられても、経済がほぼ予想通りに推移するならば、「年内に恐らく2回の利上げを行うことが適切だろう」とも述べている。

6月会合後にコアPCEに変化はあるのか

予想通りの米経済のパフォーマンス

では、パウエル議長やFRBがどの経済指標を見て予想通りに推移しているか否かを判断しているのか。

それはコアPCEだ。

この指標が予想通りに推移していたら、年内2回利上げ。下振れたら利上げは1回で済むかもしれない。上振れたらさらに引き締め度合いが強くなるかもしれないと理解して良いだろう。

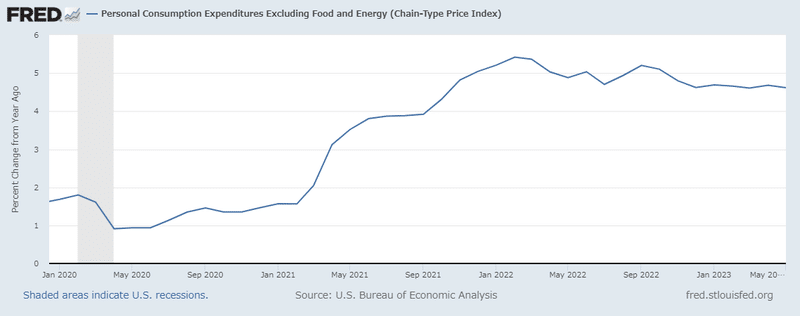

FRBは様々な指標を総合的に見てはいるものの、インフレに関してはコアPCEを最重要視している。FOMC会合後の会見でもパウエル議長が何度もコアPCEの物価指数について言及しており、この指数が高止まりしていることを利上げ継続の理由としてあげている。

3週間前に私の週間展望に記載した段落をもう一度記載しておく。

6月のFOMC会合で「コアCPIが低水準で推移しているのになぜ追加利上げを示唆するのか?」との質問に対して「個人消費支出(PCE)物価指数のコアをみても、ここ6カ月あまり進展がみられず、目標をはるかに上回る4.5%以上の水準で推移している」とパウエル議長は回答した。

さらに他の回答でも繰り返し、コアPCEに言及している。

「(FOMC)参加者は、23年末のエネルギーと食品を除くPCE物価指数の上昇率は3.9%になると予想している。つまり、継続してインフレ率が上昇している。我々がもっと努力する必要があるということを物語っている」

「FOMC参加者は、PCE物価指数のコアの上昇率が今年末までに3.9%に下がると考えている。大幅な前進を期待している。我々は透明性を確保し、インフレを下げることに注力する」

6月のコアPCEはわずかに減速

そのコアPCEは6月末に発表されたのだが、どうだったかと言えば、前年同月比+4.6%となっている。

7月に発表される最新のコアPCEはFOMC会合後になるため、参考になるのは6月末のコアPCEということになる。先日、市場予想を下回ったコアCPIも考慮されるだろうが、最終的にはコアPCEを見なければならない。

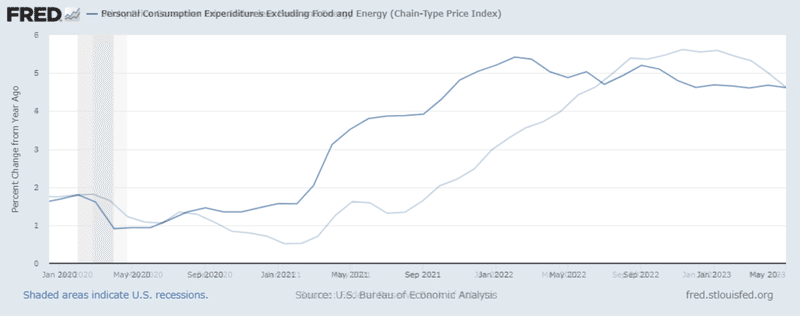

CPIとPCEではデータソースが違うことに加えて、計算方法も異なるからだ。そして、FRBがPCEの方を重視しているのは、PCEが米国のGDPの大部分を占める個人消費支出を反映しているからだ。

※参考までにコアPCEとコアCPIを重ねたグラフを置いておく。CPIが低下したからといって、PCEも低下するとは限らないとわかるだろう。

コアPCEはピークを付けたことはわかるものの、高止まり感もあり減速に確信が持てる推移とは言い難い。

FOMC後の28日に発表される6月のコアPCEは前年比+4.2%と前月の+4.6%から大幅の減速が予想されているが、結果を見ないことにはわからない。今年1月には予想+4.3%に対して結果+4.7%と0.4ポイントも乖離していたこともある。

GDPの算出に使用されるコア小売売上高は前月比+0.6%

参考までにもうひとつ。18日に発表された米小売売上高のうち、GDPの算出に使用される「飲食店、自動車ディーラー、建材店、ガソリンスタンドを除いたコア売上高(コントロールグループ)」は前月比+0.6%で予想の+0.3%を上回った。

小売売上高の中で唯一のサービス分野である飲食店は前月比+0.1%と前月の1.2%から減速したものの、コア売上高が0.6%増加している点は見逃せないだろう。

ところどころで消費が鈍っている様子が伺えるが、米国の個人消費はまだ底堅く推移しているとも取れるデータだ。

年末のコアPCEは3.9%から下振れる可能性はあるか

さて、最終的には7月のFOMC会合でメンバーらが直近の経済指標を受けて、予想していた年末のコアPCE 3.9%という数字から見方を変えるかどうか。

私の予想では、7月の会合段階ではほとんど見通しを変えないのではないかと思われる。というのも、今会合後のスケジュールには余裕があるからだ。

FOMC会合:9月19日,20日

FOMC会合:10月31日,11月1日

7月の会合後に9月19日まで1ヶ月半の期間があり、その間に7月末、8月末と2ヶ月分のコアPCEを含めたデータを確認できる。

さらに9月の会合でも判断がつかなければ、9月末、10月末と追加で2ヶ月分のデータを見た上で10月末のFOMC会合で決定することも可能だ。

今回の7月会合は会合間で1月分のコアPCEしか発表されておらず、これだけで見通しをどうこうするのは難しいものと思われる。少なくとも9月の会合までの2ヶ月分のコアPCEを見てから判断したいはずだ。

曖昧なデータの段階でコロコロと見通しを変えるべきではないからだ。

7月FOMC会合はタカ派メッセージ発信の可能性

ここまで読むと、6月のFOMC会合からタカ派姿勢を貫いてきたパウエル議長率いるFRBがCPI下振れを理由にインフレ退治が完了したと断言するとは思えないだろう。

現時点でのターミナルレートの見通しは5.6%であり、コアPCEの年末予想が変わらないのであればターミナルレートも変わらない。

そして、6月会合からの1ヶ月ちょっとの間で発表されたデータからは、コアPCEの年末見通しを3.9%から引き下げるために確信を持てる材料としては少し足りなかったように感じられる。

結果、7月のFOMC会合ではドットプロットも大きくは変化せず、今会合での0.25ポイントの利上げと、もう1回の利上げを予定する形を維持することになるのではないだろうか。

市場では70%以上が7月の利上げが最後と踏んでいるため、上記のような結果になれば普通ならタカ派的なメッセージとして捉えられる。しかし今の市場にはFRBのドットプロットなんて気にせず、というトレーダーも多数居るため、少し強めのメッセージも添える形で市場の過熱感を冷やしにかかる可能性が高いだろう。

そして、最終的な判断は8月と9月のコアPCEを筆頭に他の経済指標を見てからとなりそうだ。

年内残りの利上げに関して、様々な憶測が飛び交う中、私のこの記事もそのひとつということになるが、読んでくださった方の参考になれば幸いだ。

それではまた!